Kto nie musi płacić podatku od spadku i darowizny?

Otrzymanie spadku i darowizny wiąże się z podatkiem. Czasami jednak nie trzeba płacić. Przeczytaj - kiedy.

Spadek lub darowizna to formy nieodpłatnego nabycia majątku. Niestety, mimo że za nie nie płacimy, musimy niekiedy zapłacić podatek od wartości spadku albo darowizny. Trzeba jednak od razu zastrzec, że spadek po osobie, która zmarła w 2007 roku i później, jest wolny od podatku, o ile spadkobiercą jest osoba najbliższa zmarłemu. To samo dotyczy darowizn przekazanych od 1 stycznia 2007 roku. A to z kolei oznacza, że większość spadkobierców i obdarowanych nie musi obecnie płacić żadnego podatku, bez względu na wartość spadku (darowizny).

Grupy podatkowe

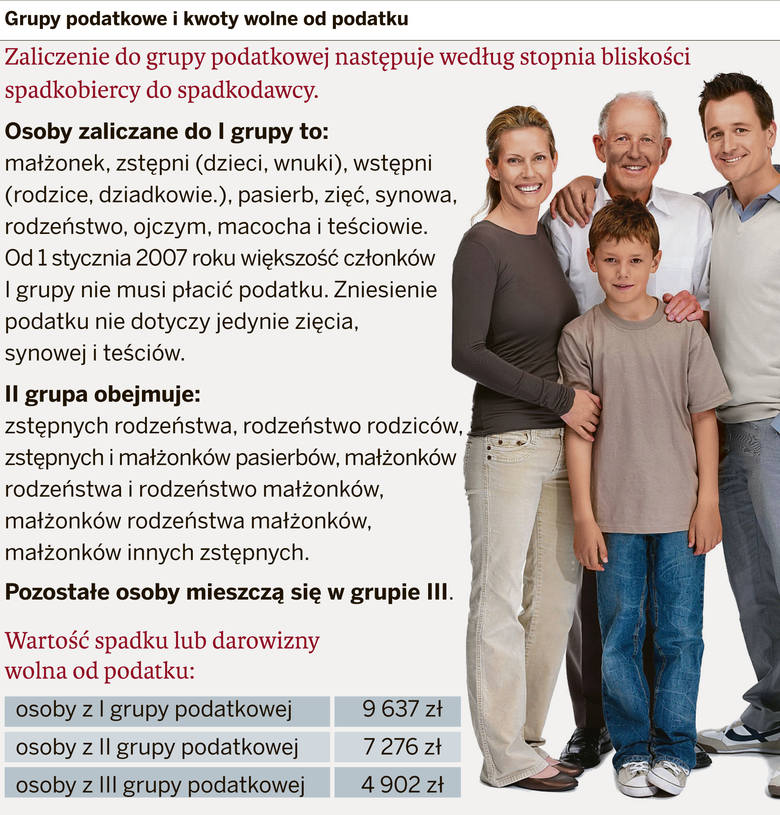

Zasada ogólna jest taka, że wysokość podatku od spadków i darowizn ustala się w zależności od grupy podatkowej, do której zaliczony jest nabywca spadku. Zaliczenie do grupy podatkowej następuje według stopnia bliskości spadkobiercy do spadkodawcy.

Osoby zaliczane do I grupy to: małżonek, zstępni (dzieci, wnuki), wstępni (rodzice, dziadkowie), pasierb, zięć, synowa, rodzeństwo, ojczym, macocha i teściowie. Jak wspomnieliśmy, obecnie większość członków I grupy nie musi płacić podatku. Zniesienie podatku nie dotyczy jedynie zięcia, synowej i teściów.

Grupa II obejmuje: zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych. Pozostałe osoby mieszczą się w grupie III.

Od tego, do której grupy podatkowej zaliczony został nabywca spadku, zależą wysokość stawek podatkowych i kwota wolna od podatku, a zatem w efekcie wysokość podatku.

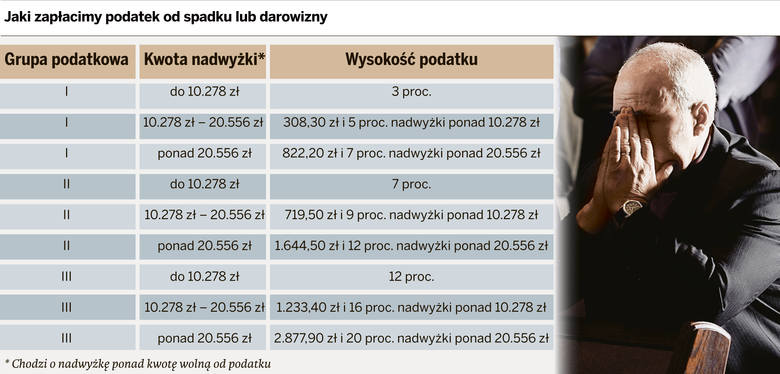

Wysokość podatku

Jak się oblicza podatek? Oblicza się go od nadwyżki podstawy opodatkowania (najprościej – wartości spadku lub darowizny) ponad kwotę wolną od podatku, według zamieszczonej na str. II i III skali.

Wartość spadku lub darowizny wolna od podatku wynosi:

- 9637 zł dla osoby z I grupy podatkowej,

- 7276 zł dla osoby z II grupy podatkowej,

- 4902 zł dla osoby z III grupy podatkowej.

| PRZYKŁAD. Jeśli Katarzyna i Paweł zechcą podarować swojej córce Jadwidze oraz jej mężowi domek letniskowy, lepiej niech się od tego powstrzymają. W przeciwnym razie ich córka nie zapłaci wprawdzie podatku od darowizny, ale jej mąż, czyli zięć Katarzyny i Pawła – już tak, chyba że wartość przypadającej na niego części domku jest mniejsza niż 9637 zł. Lepiej więc podarować domek wyłącznie córce. Córka mogłaby wtedy podarować połowę domu mężowi. Pamiętajmy o notariuszu, którego trzeba będzie wtedy opłacić dwa razy, bo będą dwie darowizny. |

Osoby zwolnione z podatku

Najbliżsi zmarłemu spadkobiercy z I grupy, zwolnieni z podatku, muszą jednak dopełnić formalności, o ile chcą być rzeczywiście zwolnieni. Mianowicie, powinni zgłosić nabycie spadku (darowizny) właściwemu naczelnikowi urzędu skarbowego w terminie 6 miesięcy od dnia powstania obowiązku podatkowego, na specjalnym formularzu SD-Z2. Jeśli tego nie uczynią, zapłacą taki sam podatek, jak osoby z I grupy niezwolnione z podatku, czyli jak zięć, synowa i teściowie.

Zgłoszenie spadku lub darowizny przez osobę zwolnioną z podatku nie zawsze jest konieczne. Obowiązek taki nie obejmuje przypadków, gdy:

a wartość spadku po tej samej osobie w okresie 5 lat, poprzedzających rok, w którym nastąpiło ostatnie nabycie, doliczona do wartości rzeczy i praw majątkowych ostatnio nabytych, nie przekracza 9637 zł, czyli kwoty wolnej od podatku,a nabycie spadku następuje na podstawie umowy zawartej w formie aktu notarialnego.

UWAGA! Ten ostatni przypadek obejmuje darowizny nieruchomości, które musi spisać notariusz. Zatem w praktyce obdarowanie kogoś nieruchomością nie wymaga specjalnego zawiadomienia urzędu skarbowego.

Osoby płacące podatek

Spadkobiercy, których nie objęło zwolnienie z podatku, a zatem zięć, synowa, teściowie oraz osoby z II i III grupy podatkowej muszą złożyć zeznanie podatkowe, w którym określą podstawę opodatkowania. Składają je na formularzu SD-3 w ciągu miesiąca od powstania obowiązku podatkowego. Ważne jest to, że podstawa opodatkowania, czyli wartość nabytych rzeczy lub/i praw majątkowych (według cen rynkowych) może być zmniejszona o długi i ciężary, jakie poniósł spadkobierca. Mogą to być m.in. udokumentowane koszty leczenia i opieki nad spadkodawcą, koszty pogrzebu łącznie z nagrobkiem (o ile nie zostały pokryte np. z zasiłku pogrzebowego) i postępowania spadkowego, a także wypłaty z tytułu zachowku.

Jest to szansa na zmniejszenie podatku, o ile zainteresowana osoba jest w stanie udowodnić (konieczne są faktury!), że faktycznie poniosła te ciężary.

Pamiętajmy, że spadkobierca nie wylicza samodzielnie swojej „daniny” – podaje jedynie wartość opodatkowania, zaś urząd skarbowy – po pierwsze – ocenia, czy ta wartość jest wiarygodna, a po drugie – wylicza należny państwu podatek.

Co się stanie, gdy urząd uzna, że podstawa opodatkowania jest mało wiarygodna? Powoła biegłego, który dokona własnej oceny i jeśli okaże się, że różnica jest większa niż jedna trzecia, podatnik zostanie obciążony kosztami opinii biegłego.

Jeżeli nabycie własności rzeczy i praw majątkowych od tej samej osoby następuje więcej niż jeden raz (w drodze darowizny, spadku itd.), do wartości rzeczy i praw majątkowych ostatnio nabytych dolicza się wartość rzeczy i praw majątkowych nabytych od tej osoby lub po tej samej osobie w okresie 5 lat poprzedzających rok, w którym nastąpiło ostatnie nabycie. Od podatku obliczonego od łącznej wartości nabytych rzeczy i praw majątkowych potrąca się podatek przypadający od opodatkowanych poprzednio nabytych rzeczy i praw majątkowych. Nabywcy obowiązani są w zeznaniu podatkowym wymienić rzeczy i prawa majątkowe nabyte w podanym wyżej okresie pięcioletnim.

Ulga w podatku

W formularzu SD-3 jest miejsce na uwagi składającego zeznanie, gdzie można wpisać informacje o przysługujących podatnikowi ulgach.

Dziedzicząc lub otrzymując z tytułu darowizny dom albo mieszkanie, można skorzystać z najbardziej popularnej ulgi, która polega na wyłączeniu z podstawy opodatkowania budynku lub lokalu o powierzchni nie przekraczającej 110 mkw. powierzchni użytkowej (przy większych płaci się podatek od nadwyżki), o ile spadkobierca (obdarowany) nie jest właścicielem innego budynku lub mieszkania, bądź przeniesie taką własność na rzecz zstępnych, Skarbu Państwa albo gminy. Jeśli jest najemcą innego budynku lub lokalu, musi rozwiązać umowę najmu. Dodatkowym warunkiem przyznania ulgi jest zamieszkiwanie w odziedziczonym mieszkaniu przez co najmniej 5 lat.

UWAGA! W przypadku darowizny ulga ta przysługuje tylko osobom z I grupy podatkowej, w przypadku spadku – I i II grupy podatkowej. Taki spadek może też przypaść osobie obcej, z III grupy podatkowej, o ile przez 2 lata opiekowała się przyszłym spadkodawcą.